はじめに

このページでは、埼玉県で30年以上、企業法務を扱ってきた法律事務所の弁護士が、執行役員制度を採用する企業がぶつかる税務上の「みなし役員」と賞与の損金算入について解説します。

結論としては、みなし役員の該当性は一概には言えませんが、国税庁はみなし役員に当たる事例が多いと考えているようであり、みなし役員の賞与を損金算入するためには、あらかじめ、事前確定届出給与を税務署に届け出ることで、損金算入が認められることになります。

この記事では、事前確定届出給与を届け出ておらず、国税庁等からの指摘を受けている企業に向けて、係争した裁判例、裁判までの流れについても解説して参ります。

執行役員とは?

一般に、「役員」というと、会社法上の取締役、監査役、会計参与を指している(会社法329条)ことが多いですが、この「役員」とは異なります。

執行役員とは、会社法、その他の法律上、明確に定義されておらず、一般に、取締役会(会社法上の役員で構成)の決定に基づき、会社の一部の業務執行に対する権能かつ責任を与えられているポジションを指します。

執行役員は、会社との関係では、雇用契約の関係にある場合と委任契約の関係にある場合とがあります。

なお、執行役員と似て非なるものとして、執行役があります。執行役は、指名委員会等設置会社において業務執行権限を取締役会から委託された役員そのものです(会社法402条1項、418条)。区別するようにしましょう。

みなし役員とは何か?

結論

「法人の使用人(職制上の使用人としての地位のみを有する者に限る。)以外の者」で「その法人の経営に従事しているもの」は、法人税法上「役員(みなし)」と取り扱われることになります。

解説

みなし役員の要件としては、

②その法人の経営に従事しているものであること

が挙げられます。

よく問題となるのは、執行役員は、「みなし役員」に当たるのか?というご質問です。

これは、みなし役員に当たると、執行役員に対する賞与等を会社の会計上、損金算入できず、税金が増えるということから、大きな関心がもたれております。

「みなし役員」について、もう少し詳しくみて参りましょう。

①法人の使用人(職制上の使用人としての地位のみを有する者に限る。)以外の者であること

この点については、使用人としての地位のみを有するといえる場合には、①の要件に当たらないということになります。

執行役員は、会社により取り扱いが異なります。中には、役員(=取締役)を兼ねているケースもありますし、役員ではなく、雇用契約のケース、委任契約のケースなどがあります。

しかし、執行役員という地位が使用人に当たるかどうかは、国税庁HPで紹介されているところによれば、以下のように記載されており、執行役員は、議論するまでもなく、使用人のみの地位を有する者には当たらない、として要件①を満たすことを前提としております。

出典https://www.nta.go.jp/about/organization/ntc/kenkyu/ronsou/43/tominaga/hajimeni.htm

②その法人の経営に従事しているものであること

この②がポイントになります。

法人の経営に従事しているといえるか、については、基準として曖昧と言わざるを得ません。

国税庁HPでも、以下のような解説がされているところです。

出典https://www.nta.go.jp/about/organization/ntc/kenkyu/ronsou/43/tominaga/hajimeni.htm

しかし、続けて、このようにも記載されております。

1 業務執行に従事すること

執行役員とは、肩書きどおり、業務執行に当たる者である。

また、執行役員制度導入の目的は、意思決定・監督機能と業務執行機能の分担を明確にし、業務執行体制の強化を図ることや、各事業部門の責任を明確にするところにあり、業務執行は代表取締役の指揮のもとに行うものといわれるが、代表取締役は取締役会から受任をうけた事項について執行するものであり、執行役員の業務執行権は代表取締役から派生したものであるといわれ、その業務内容は単なる使用人の範囲を超えていると認められる。また、これは業務担当取締役と変わるものではないと認められること。2 役員という名称を有する者であること

一般に役員とは「法人において、業務の執行、業務・会計の監査などの権限をもつ者」をいい(法律学小事典)、いわゆる処遇ポストとしての「名ばかりの執行役員」であるならばまだしも、会社のガバナンス機能の強化を目的に設けられ、1のように業務執行に従事する者はまさにここにいう「役員」であるといえること。3 執行役員には代表取締役も就任していること

執行役員に就任している者は、代表取締役や使用人から就任した者までが同じ執行役員となっているが、代表取締役又は取締役を兼務する者は法人の経営に従事していると判断し、その他の者は経営に従事していないと取り扱うことが妥当か疑問が生じる。すなわち、執行役員の中で、取締役を兼務するかどうかに応じ区分しなければならない合理的な理由はないと考えられること。

出典https://www.nta.go.jp/about/organization/ntc/kenkyu/ronsou/43/tominaga/hajimeni.htm

結論としては、このように評価しております。

https://www.nta.go.jp/about/organization/ntc/kenkyu/ronsou/43/tominaga/hajimeni.htm

以上につき、商法改正に伴い導入された「執行役」制度等を巡る税務上の諸問題、冨永 賢一(税務大学校研究部教授)によります。

このように、国税庁の考え方としては、執行役員は原則として税法上のみなし役員として考える傾向にあるものと評価されます。

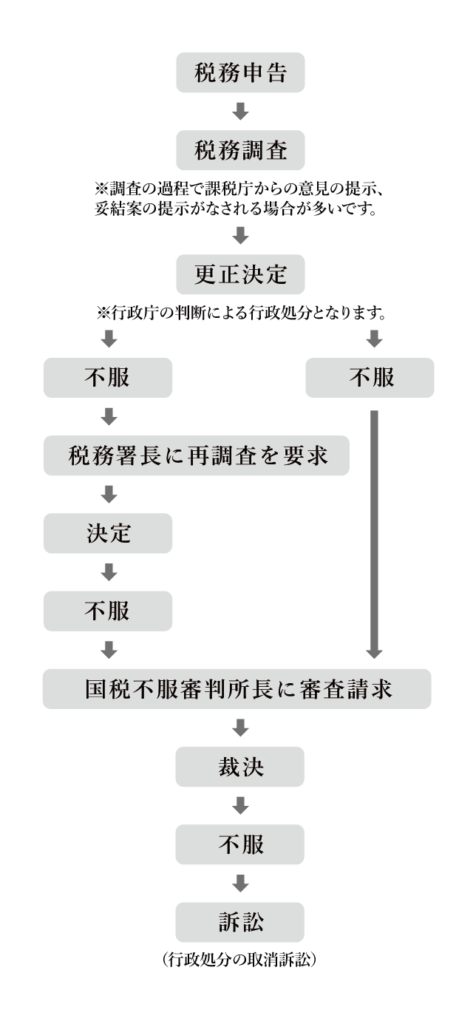

課税庁と争う場合の流れ

では、国税庁等から指摘を受けた会社としては、この執行役員が、みなし役員に該当するかどうかについて、どのように争うことが可能でしょうか。

では、国税庁等から指摘を受けた会社としては、この執行役員が、みなし役員に該当するかどうかについて、どのように争うことが可能でしょうか。

流れを確認してみましょう。

最終的には、裁判で争うことになりますが、行政訴訟は多くの弁護士に馴染みが薄いため、慎重に弁護士選びをする必要があります。

会社に有利な判断をした裁判例

公開されている裁判例は決して多くありません。

その中でも、会社側が勝訴、つまり課税庁から「みなし役員」とされてしまった結論を覆し、みなし役員に当たらないという結論となった貴重な裁判例がありましたので、簡単にご紹介します。

東京地方裁判所平成28年3月31日判決

事案の概要

本件は、損害保険代理業及び生命保険媒介業を営む審査請求人(以下「請求人」という。)が、請求人の代表取締役Eに対して支払った業務委託契約に基づく報酬を損金の額に算入して法人税等の申告をしたところ、原処分庁が、同人は代表取締役に就任する前から法人税法上の役員に該当するため、当該報酬は損金の額に算入されない役員給与に該当するなどとして法人税の更正処分等を行ったのに対し、請求人が、代表取締役に就任する前のEは法人税法上の役員に該当しないなどとして、原処分の全部の取消しを求めた事案である。

みなし役員の判断部分

イ 原処分庁は、上記2(3)イのとおり、平成23年3月期及び平成24年3月期において、Eが請求人の「経営に従事しているもの」に該当する旨主張するので、以下検討する。

(イ)原処分庁は、Eが請求人の人事や資金計画に関わっていたことについて、平成26年3月24日付文書の記載内容や、Eが平成26年3月24日に行った本件調査担当職員に対する「実際は、自分がいろいろ切り盛りをして、会社をやっていた。」旨の申述を根拠の一つに挙げている。しかしながら、これらの内容からはいつの時点においていかなる役割を担っていたのかが必ずしも明らかでないところ、これを具体的に裏付ける証拠資料の収集がされていない上、請求人は、この点について、Eが切り盛りしていたのは営業のことであり、また、資金繰りについても代表取締役に再度就任した後に関与したもので、それ以前は対外的な仕事にも資金繰りにも関わっていない旨主張しているが、この主張を排斥するだけの証拠資料も存しない。

(ロ) 原処分庁は、Eが請求人の代表取締役に再度就任する前の平成24年1月17日付である本件報酬計算等業務委託契約書に、請求人の代表取締役としてEが署名及び押印をしていることを、Eが平成23年3月期及び平成24年3月期において役員に該当することの根拠の一つとして主張しているが、この当時代表取締役でなかったEが代表取締役として署名、押印した書面があるからといって、代表者でないものが契約当事者となっているというにすぎず、その契約内容も重要な業務に係るものとはいえないことから、本件報酬計算等業務委託契約書をもってEが請求人の経営に従事していたことを裏付けるものとまでは認め難い。

(ハ) 原処分庁は、上記(イ)及び(ロ)のほかに、Eが平成23年3月期及び平成24年3月期において請求人の経営に従事していたかどうかについて、Kをはじめとする請求人の役員や従業員に対し、請求人が現在の商号へ変更した平成21年9月以後の請求人の経営状況及びEの請求人との関わりや職務内容の確認を行っておらず(少なくとも証拠資料からはうかがうことはできない。)、また、平成24年4月25日にEが代表取締役に再度就任する前に請求人において具体的にいかなる役割を果たしていたのか、代表取締役に再度就任する前と後とでその役割に違いがあるのかなどの本件における経営に従事していたとする具体的な事実関係が当審判所に提出された証拠資料上明らかではない。この点、Eは、平成24年4月25日に請求人の代表取締役に再度就任しているのみならず、それ以前の平成21年2月20日から同年9月11日までの間にも請求人の代表取締役を務めたことがあるほか、委任型募集人のうちEのみが報酬規定に基づき計算された報酬額どおりに報酬が支払われていなかったことは、上記1(4)ハ、ホ及びトのとおりである。これらの事実に加え、平成26年3月24日付文書に記載された内容(上記1(4)チ参照)をも踏まえると、Eが請求人において単なる一使用人にすぎなかったとは考え難いところであるが、Eが代表取締役に再度就任する前の平成23年3月期及び平成24年3月期において経営に従事していたことを裏付ける事情が明らかになっていないものというほかない。

ロ 上記イ(イ)から(ハ)までのとおり、原処分庁の主張する事実をもって、Eが請求人の経営に従事していたとは認めるに足りず、また、当審判所の調査の結果によっても、原処分庁の主張する事実以外にこれを認めるに足りる証拠資料は存しない。

ハ 以上によれば、Eが平成23年3月期及び平成24年3月期において、請求人の「経営に従事しているもの」に該当すると認めるに足りないといわざるを得ないから、Eは法人税法上の役員に該当するとはいえない。

以上のとおり、行政庁側の税務調査や裁判での証拠が不十分であったことを理由として、みなし役員該当性はないと判断しており、この後、国税はじめ税務当局は、この裁判例を踏まえ、事前の税務調査を相当程度力を入れて調査し、証拠収集しているように思われ、この裁判例があるかたといって楽観することは避けるべきでしょう。

事前確定届出給与による損金算入という対策

以上のように、係争になると、時間や手間がかかるほか、裁判沙汰になる前に、税務署からは、妥結案(例えば、「5年さかのぼるのではなく〇年にするから支払って欲しい。今後は、事前確定届出給与を活用して欲しい。」)が示され、受け入れるケースも少なくないと思います。「それならもっと早く言ってよ」というのが素直な気持ちですが、仕方ありません。

重加算税等を考えると、妥結案というのは真剣に検討する必要があります。

もっといえば、脱税は犯罪ですから、ことらさ慎重に考えておく必要があるでしょう。

「事前確定届出給与に関する届出」という手続を行うことにより、みなし役員としての賞与等を損金算入できるか否かという問題から逃れることができます。

もし、上記のように、係争する予定の企業がありましたら、過去の分は遡ることができませんが、将来のことは、この届出を活用することにより、問題解決を図ることが可能です。

事前確定届出給与の届出の法的根拠は?

では、事前確定届出給与に関する届出とはどのようなものでしょうか。

法的な根拠は、法人税法施行令第69条第4項、法人税法施行令等の一部を改正する政令(令和2年政令第207号)による改正前の法人税法施行令第155条の6となります。

手数料は?

手数料はかかりませんし、届出を課税庁に対して行うのみです。

届出期限は?

しかし、手続期限に注意が必要です。

国税庁HPには、以下の期限が記載されております。

ざっくりと要約すると、基本的には、株主総会等で、所定の時期に確定した額の金銭を交付する旨を定めた日から1か月以内ということになります。

株主総会等の決議をした日(同日がその職務の執行を開始する日後である場合にあっては、当該開始する日)から1月を経過する日。ただし、その日が職務執行期間開始の日の属する会計期間開始の日から4月(法人税法第75条の2第1項各号(確定申告書の提出期限の延長の特例)の指定を受けている内国法人にあっては、その指定に係る月数に3を加えた月数)を経過する日(以下「会計期間4月経過日等」といいます。)後である場合には当該会計期間4月経過日等

新設法人がその役員のその設立の時に開始する職務につき「所定の時期に確定した額の金銭等を交付する旨の定め」をした場合

その設立の日以後2月を経過する日

臨時改定事由(法人税法施行令第69条第1項第1号ロ(定期同額給与の範囲等)に規定する役員の職制上の地位の変更、職務の内容の重大な変更その他これらに類するやむを得ない事情をいいます。以下同じ。)により当該臨時改定事由に係る役員の職務につき「所定の時期に確定した額の金銭等を交付する旨の定め」をした場合

次に掲げる日のうちいずれか遅い日

イ 上記1に掲げる日(上記2に該当する場合は、2に掲げる日)

ロ 当該臨時改定事由が生じた日から1月を経過する日

(注) 役員の当該臨時改定事由が生ずる直前の職務につき「定め」があった場合には、「事前確定届出給与に関する変更届出書」を使用してください。

出展 https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/5104.htm

グリーンリーフ法律事務所は、設立以来30年以上の実績があり、18名の弁護士が所属する、埼玉県ではトップクラスの法律事務所です。

企業が直面する様々な法律問題については、各分野を専門に担当する弁護士が対応し、契約書の添削も特定の弁護士が行います。企業法務を得意とする法律事務所をお探しの場合、ぜひ、当事務所との顧問契約をご検討ください。

※ 本コラムの内容に関するご相談・ご質問は、顧問会社様、アネット・Sネット・Jネット・保険ネットの各会員様のみ受け付けております。